不動産私募ファンドに関する実態調査

~2023年1月 調査結果~

- 調査対象:国内不動産を対象に不動産私募ファンドを組成・運用している不動産運用会社 |

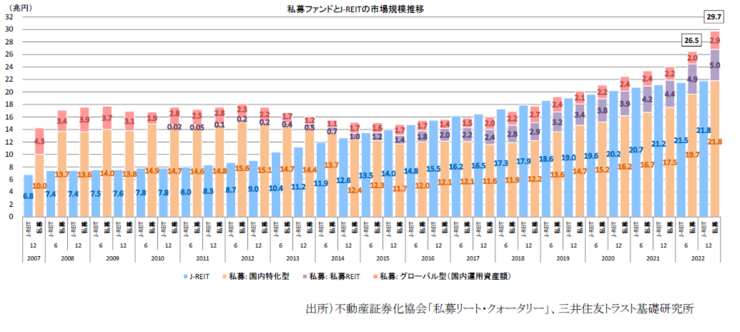

不動産私募ファンドの市場規模は、私募REIT・グローバルファンドを含めて29.7兆円と推計

- 上記アンケート結果およびヒアリング・公表情報をもとに、2022年12月末時点の不動産私募ファンド(私募REIT含む)の市場規模(運用資産額ベース)を29.7兆円と推計した。この数値は、ARESが把握している国内私募REITおよびSMTRIが把握しているグローバルファンド(※)の国内不動産運用資産額を含めている。SMTRIの前回調査の運用資産額(2022年6月末時点:26.5兆円)から約3.3兆円(約12.4%)増加し、国内不動産私募ファンドの市場規模拡大ペースが加速している。増加の内訳をみると、グローバルファンドにおける国内不動産運用額の増加率が国内ファンドの増加率を上回る結果となった。アフターコロナを見据えた日本経済の正常化期待および金利上昇が続く欧米と比べ安定して高いイールドギャップを維持していることを背景に、グローバルファンドによる国内不動産への投資が従前に増して進んだものと推察される。

※グロ-バルファンド・・・日本以外の国も投資対象とするファンドとして定義

投資家の意欲は総じて堅調も海外勢にやや陰り。金融政策修正に伴う投資方針の変化は過半が「影響なし」

- エクイティ投資家の投資意欲は「変化はない」との回答が大半を占めており、堅調な投資意欲が改めて確認された。一方で「高くなってきている」との回答が前回調査と比べて大きく減少すると同時に、前回調査では回答のなかった「低くなってきている」との回答がみられた。特に投資家属性別の投資額において、海外機関投資家の「減少」の回答割合が17%となり、前回調査の3%から大きく増加した。また、各エリアの海外投資家の投資額について、中東を除く全てのエリアで「減少」「やや減少」の回答割合が増加した。自国内における伝統的資産の価格下落を受け、アセットアロケーション上、日本の不動産のウェートが高くなり過ぎ、追加投資しづらくなっている可能性がある。

- 日銀の金融政策修正(2022年12月20日の金融政策決定会合における、長期金利の許容幅の±0.5%程度への変更)による投資方針の変化については、「変化がなかった」との回答が54%と過半を占めた。なお、「変化があった」との回答のうち、変化の内容について回答数が多かったものは「取得価格目線の低下」「LTV水準の低下」「投資額の縮小」であり、マイナスの影響の強さがうかがえる。一方で「投資期間の長期化」「投資エリアを地方に拡大」といった回答も目立っているが、今後のさらなる政策修正に伴う市場の動向を注視する必要がある。

ニュースリリースの全文はPDFファイルをご参照ください。